Розробка інформаційної технології моделювання та оцінювання фінансово-економічних ризиків із врахуванням невизначеностей різної природи (на основі байєсівських моделей)

Запропонована методика інтелектуального аналізу даних, що ґрунтується на об’єднанні математичного апарату причино-наслідкових мереж довіри та методів оцінювання ризиків у вигляді моделей стохастичної волатильності. Методика включає розв’язання таких задач: (1) визначення та класифікація критичних елементів процесу, що досліджується, з метою виявлення та опису факторів ризику; (2) побудова ймовірнісної математичної моделі у вигляді причино-наслідкових мереж довіри; (3) створення набору кандидатів-сценаріїв розвитку подій процесу; (4) моделювання та оцінювання ризиків реалізації виявлених критичних факторів на основі байєсівської моделі стохастичної волатильності з використанням методів оптимальної фільтрації.

Розроблену методику реалізовано у вигляді комп’ютерної програми для коректного оцінювання параметрів нелінійних моделей стохастичної волатильності, а також для оптимального оцінювання стану фінансових процесів, прогнозування умовної дисперсії та обчислення параметрів фінансових ризиків. Розроблені алгоритми апробовано на прикладах оптимізаційного прогнозування волатильності фактичних фінансових процесів, представлених статистичними даними обмінних курсів різних валют, а також для прогнозування міри ризику, пов’язаної із реалізацією цих процесів.

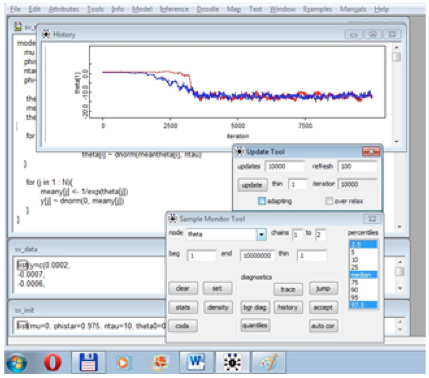

Для оцінювання параметрів моделі стохастичної волатильності та величини VaR створена специфікація у середовищі OpenBUGS, яке представляє ефективний інструмент для виконання байєсівського аналізу даних. Запропонована специфікація відрізняється високою гнучкістю практичного використання та можливістю функціонального розширення.

На основі розробленого програмно-алгоритмічного забезпечення створено інформаційну систему обробки даних в реальному часі, яка відрізняється від відомих можливістю використання у будь-якій операційній системі та надає можливість будувати математичні моделі нелінійних нестаціонарних фінансових процесів з метою оцінювання прогнозів змінних та їх умовної дисперсії, а також визначення рівня можливих втрат.

| Attachment | Size |

|---|---|

| 925.51 KB |